一众房企深陷困局的气氛中,绿地的日子更难过了。

10月18日,穆迪将绿地控股的企业家族评级由Ba1下调至Ba2,认为融资条件趋紧和大量债务到期的背景下,流动性预计将在未来6-12个月内受到削弱。

5天前,标普也下调绿地的信用评级至“B+”,展望为“负面”,理由是其融资不畅、经营环境变差。

标普指出,由于销售和现金回收疲软,绿地控股的现金可能在未来12个月内逐步枯竭。

克尔瑞的数据显示,9月,绿地控股销售额同比大降55.5%,在百强房企中降幅居前,仅次于中国恒大(降幅93.5%)、大悦城(降幅69.6%)。销售回款下滑,让绿地的资金链日益承压。

负债万亿的绿地,这回能否扛过去?

销售下滑

今年楼市的“金九”行情并未如期到来。

9月份,一线城市新房成交面积全线回落,同比下降36%,24个二、三线城市新房成交面积持续走低,同比跌幅扩至23%。

中原地产首席分析师张大伟指出,楼市速冻的原因在于房贷全面收紧,三季度房贷同比减少6000亿,房贷利率没有下调的迹象。在其调研的34个城市中,截至10月10日,仅有2城的首套房贷利率有所下降。

根据克而瑞的数据,9月份绿地控股销售额为215亿元,同比大降55.5%。在大本营上海,绿地的销售金额仅有4.49亿元,而去年同期为9.17亿元。

知名地产分析师严跃进表示,绿地销售下滑明显,一是因为行业销售整体承压,二是受制于自身推盘和营销的节奏。

房地产下行时期,绿地的商办项目去化压力尤其大。

“绿地的商业用地比例太高了,现在公寓市场下滑得厉害。”一位房企投拓人士表示。

据他透露,相比其他房企,绿地拿地时会接受更高的商住比例。比如,其所在机构拍地时只能接受3:7的商住比例,绿地可以接受4:6甚至是5:5。

“拿地开发后,先卖住宅产品,住宅好卖,销售回款快。而绿地在一些城市,基本只剩下商业项目、车位等,很难卖。”

标普认为,由于对开发商财务状况担忧加重、房贷申请仍然较难,未来12-18个月消费者购房热情将持续趋冷。

据其预估,绿地集团的合同销售额将从2020年的3580亿元,下降至2021年的3000亿-3200亿元,2022年进一步下降至2700亿-2900亿元;销售去化率将从60%下降至50%-55%。

融资不畅

销售不力,让绿地的资金压力更大了。

绿地以“产业勾地”起家,投资了大量特色小镇、产业新城、超高层地标集群、地铁建设,非住宅项目沉淀资金量大,债务规模随之攀高。近年来,绿地大力发展的基建、贸易港等多元化业务,也需要资金投入。

截至今年年中,绿地控股的总负债高达1.23万亿元。按“三道红线”的监管要求,其剔除预收款后的资产负债率为82.8%,净负债率为120%,现金短债比为1.34,脚踩两道红线。

“不论是银行、债券还是信托,当下房企各融资渠道均遇冷。”一位房企财务人士表示,抓销售回款是各家为数不多的回笼资金的方式,绿地也不例外。

自1月份发行一笔26亿公司债之后,绿地在公开市场的发债已经停滞。9月24日,绿地控股以自有资金兑付了9月26日到期的5.8亿美元债。

在绿地12只存续美元债中,有三只分别将于2022年的3月、4月、6月到期,有一只将于明年12月份到期。市场担忧,集中兑付,将对绿地的现金流形成考验。

从10月4日开始,绿地的多只美元债持续下挫,不断刷新自发行以来最大跌幅。目前绿地2022年4月到期的美元债跌幅最大,收益率已突破100%。

穆迪预期,在未来12-18个月内,中国房地产和建筑市场的疲软、在岸融资渠道的紧缩和离岸债务资本市场的动荡,将削弱绿地集团的信用质量,以及发行新债以满足运营和再融资需求的能力。

最新的标普报告指出,绿地集团在境内和境外资本市场的融资渠道均不通畅,预计在未来12个月,即使实现各阶段去杠杆目标,其融资难问题也不会显著改善。

另一方面,绿地的非标融资规模快速攀升,财务结构存在恶化风险。截至6月底,绿地控股担保总额为1557.58亿元,较去年同期增长了239亿元。

商票等应付票据不计入负债,成为不少房企转移财务压力的手段。

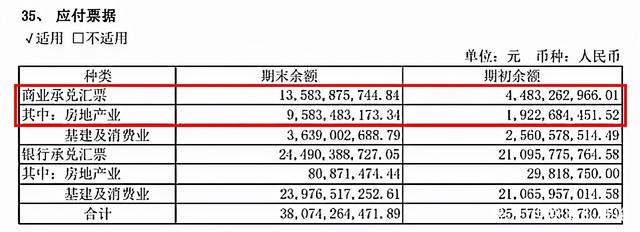

截至6月末,绿地控股商业承兑汇票总金额达135.8亿元,上半年新增91.01亿元。其中,房地产业商票总金额达95.8亿元,上半年新增76.61亿元。

危影重重

绿地钱紧,不少业主、供应商和员工都感到了寒意。

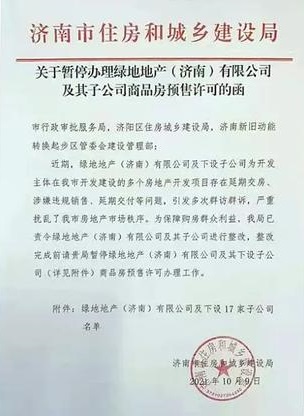

今年以来,绿地被曝多地住宅项目停工。日前,济南市住建局公开发函显示:

绿地在济南开发建设的多个房地产开发项目存在延期交房,涉嫌违规销售,延期交付等问题,引发多次群访群诉。

同时,绿地对供应商的付款压力在增加。有供应商表示,单单绿地湖湘中心一个商业项目,就已经拖欠电梯供应商几百万的货款,“拖了两年多,问就是没钱,再等等。湖湘中心停工好几次了。”

“别说供应商,子公司都要不到钱。”绿地某建筑子公司员工表示:“绿地某区域事业部各项目加起来,欠我们老板一两亿工程款。”

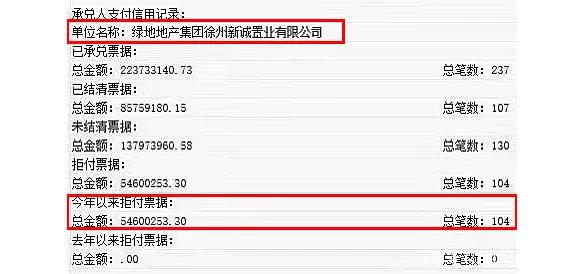

有关票据平台显示,绿地两家子公司已出现拒付票据行为:

年初截至3月2日,绿地控股集团杭州东城房地产开发有限公司拒付53笔票据,共计拒付3642万元;

截至4月28日,绿地地产集团徐州新诚置业有限公司拒付104笔票据,共计拒付5460万元。

兑付风险上升,带动商票贴现利率上升。目前,绿地商票贴现利率普遍涨至30%、40%左右。

优化自救

今年中,绿地集团层面发出人员优化的号召,请各个事业部与各个城市公司根据实际情况优化人员。

“我们这边(河南)开始分批次裁员,每五万方留一个工程师,同岗位只留一个人,年底还有一次裁员。”一位在9月份被裁员的原绿地中原事业部员工表示:“公司给出的说辞是暂时不考虑拿地,用不了那么多人。”

绿地正在加快处置酒店等大宗资产,收缩海外房地产项目,以期回血。

7月,绿地控股公告,拟将全资子公司上海绿闵物业管理有限公司100%股权作价12.6亿元转让给花样年控股旗下指定主体。

绿地已将旗下上海九龙宾馆100%的股权作价8.60亿元出售给北京金辉。此外,相关人士透露,上海绿地华创中心酒店和上海梅陇绿地铂派酒店正在寻找买家,分别叫价9亿元和3.5亿元。

绿地在发布半年报时透露,海外业务正在加快轻资产转型,推进“去化、减量、回款”等核心工作。澳洲悉尼绿地中心项目竣工交付,回款约34亿元;正积极推动澳洲悉尼铂瑞酒店及日本千叶海港城酒店等海外项目出售。

此外,分拆旗下金融、贸易港、商管等业务上市,也可为绿地融来一笔救命钱。

房地产下半场,游戏规则已经发生转变,“高杠杆”不再适用。过往埋下的负债隐雷,终究要自己一一排除。

推荐阅读

◆ 宝能最新债务情况曝光:有息负债近2000亿,欲出售千亿资产化解资金压力

◆ 标普下调中南建设长期发行人评级:现金流稳定性面临更高风险

◆ 票交所:截至10月9日,16家企业承兑人信息与工商登记信息不一致

——> 了解更多票据市场资讯,敬请关注“融资线-承兑汇票贴现报价服务平台”。

CopyRight 2018 豆伴互联网金融信息服务 版权所有  沪公网安备 31011502018077号沪ICP备15037876号-1

沪公网安备 31011502018077号沪ICP备15037876号-1

融资线承兑汇票交易云提供:电子承兑汇票在线交易,银行承兑汇票贴现利率实时查询服务!