核心观点:票据融资具有融资和信贷调节的双重属性,在一定程度上可以反映真实融资需求的强弱,因而对经济活跃度具有一定指示意义。我们注意到,今年以来,伴随着表内票据融资额的一路上冲,以制造业PMI等指标为代表的经济活跃度呈现出持续走弱趋势。向前看,在人民银行等政策层接连指导商业银行,加大信贷投放力度以及准确把握房地产金融审慎管理的背景下,考虑到票据融资利率与银行负债端利率的利差已走阔至历史高位,我们预计,商业银行将会加大信贷投放力度,表内票据融资或于四季度开启回落态势,叠加四季度社融增速也将企稳,根据它们对经济活动的领先关系,预计明年上半年经济或将企稳回升。

一、票据融资助力信用传导的途径

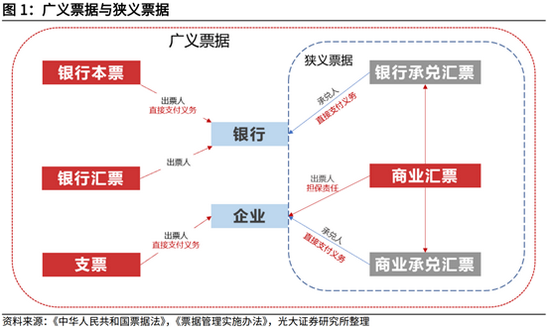

在信用传导中具有重要助推作用的,主要是商业汇票。按照2004年修订的《中华人民共和国票据法》对票据的定义,票据包括汇票、本票和支票三种票据类型,也就是我们通常所说的广义票据。

其中,汇票分为银行汇票和商业汇票,两者的区别主要在于出票人不同。《票据管理实施办法》中明确载明,银行汇票的出票人为经中国人民银行批准办理银行汇票业务的银行,而商业汇票的出票人为银行以外的企业和其他组织。

商业汇票根据承兑主体的不同又分为商业承兑汇票和银行承兑汇票。商业承兑汇票简称“商票”,银行承兑汇票简称“银票”,商票的承兑人是企业,银票的承兑人是存款类金融机构。

票据市场通常所称的票据,主要是指商业汇票,也就是我们所说的狭义票据。在信用传导中起到重要助推作用的,也就是商业汇票。

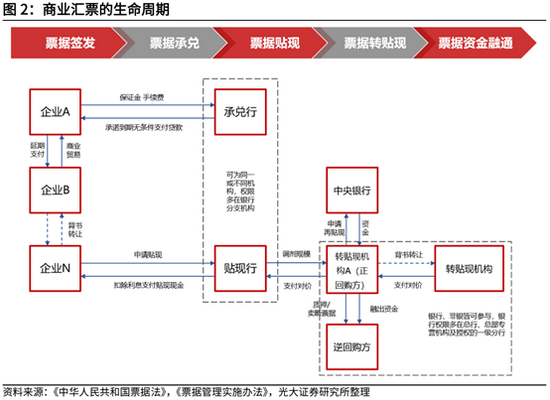

票据的生命周期主要包括签发、背书、承兑、贴现、转贴现、再贴现和到期托收等环节。其中,承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为。贴现是指商业汇票的持票人在汇票到期日前,为了取得资金贴付一定利息将票据权利转让给金融机构的票据行为,是金融机构向持票人融通资金的一种方式。再贴现指金融机构为了取得资金,将未到期的已贴现商业汇票再以贴现方式向中国人民银行转让的票据行为,是中央银行的一种货币政策工具。

对于汇票而言,承兑人负有直接支付义务。票据法对于承兑的定义是“承兑是指汇票付款人承诺在汇票到期日支付汇票金额的票据行为”。所以,承兑人也就是委托付款人,负有“无条件支付”的义务。出票人承担“保证该汇票承兑和付款的责任”。所以,承担着直接支付业务的承兑人,是票据重要的信用主体之一。

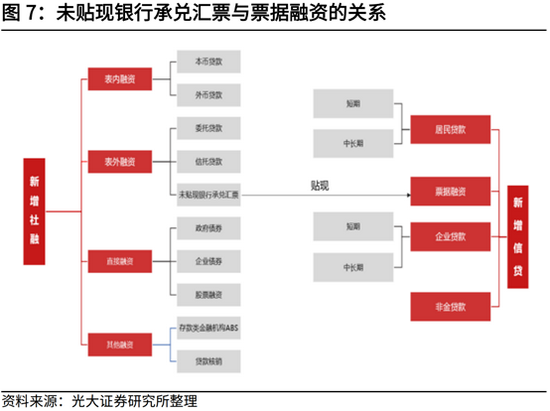

在商业汇票的流转中,会被纳入信用扩张统计口径的主要包含承兑和贴现两个环节,分别对应着社融中的未贴现银行承兑汇票、信贷中的票据融资。从融资的角度,票据可以从表内与表外进行观测。在商业银行表内,票据贴现占用了银行的信贷额度,计入当期新增贷款,由央行统计并反映在每月金融机构本外币信贷收支中的票据融资项。在银行表外,主要体现在未贴现银行承兑汇票,指的是指企业签发的银行承兑汇票未到金融机构进行贴现融资的部分。未贴现票据是实体经济从金融体系获得的资金,因此也计入社会融资总额。

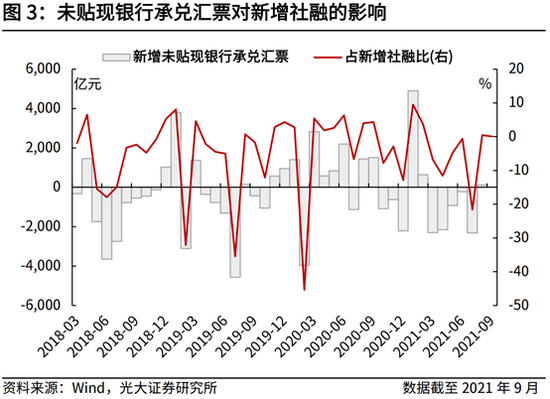

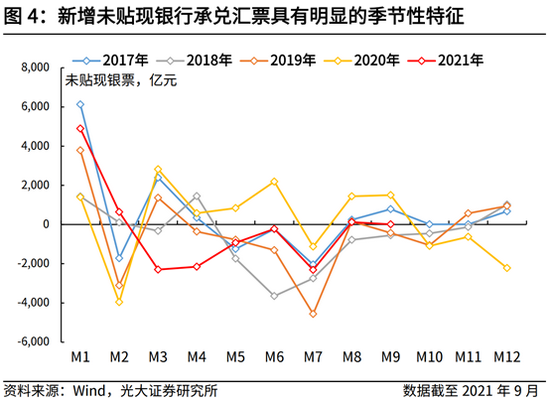

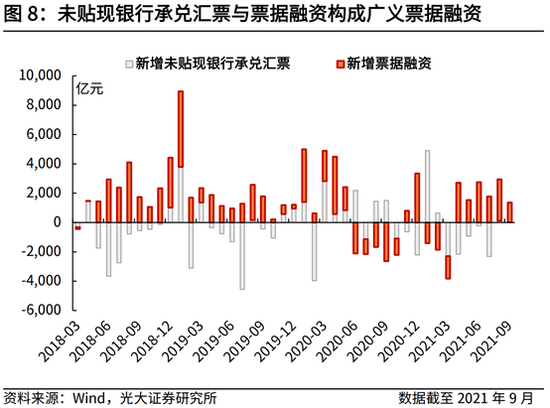

当商业汇票被签发后,如果被商业银行承兑,并且没有被拿去贴现,便会被计入社融中的表外融资分项,也就是未贴现银行承兑汇票中。可以看到,2018年以来,当月新增未贴现银行承兑汇票波动幅度比较明显,多的时候可以达到4902亿元,少的时候可以达到-4562亿元,对当月新增社融的影响幅度的绝对值最高可以达到45%,影响程度较大。同时,我们会发现,当月新增未贴现银行承兑汇票具有明显的季节性特征,这一特性对我们预测当月新增会起到很大的帮助作用。

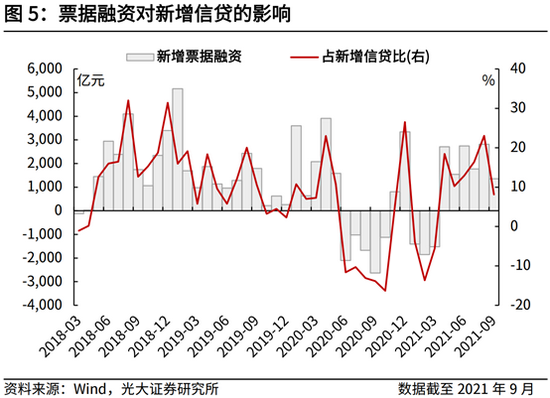

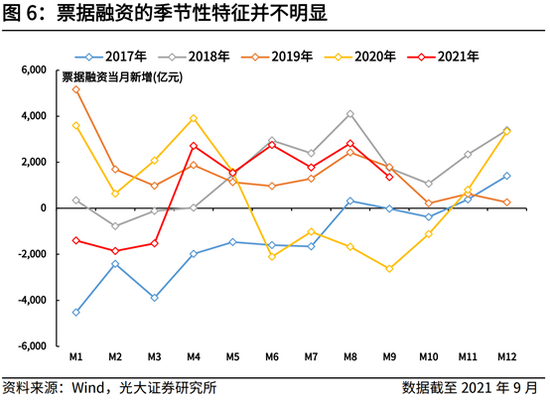

而当被商业银行承兑后商业汇票被银行贴现后,便会被计入新增人民币贷款中的票据融资分项之中。可以看到,2018年以来,当月新增票据融资波动幅度同样比较明显,多的时候可以达到5160亿元,少的时候可以达到-2104亿元,对当月新增信贷的影响幅度最高可以达到32%,影响程度较大。不同的是,与表外的新增未贴现银行承兑汇票相比,表内票据融资的季节性特征则没有那么明显。

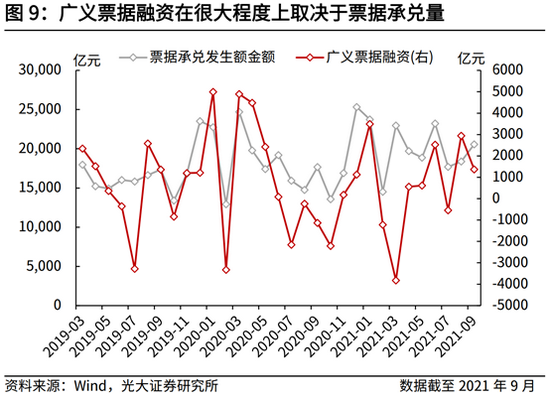

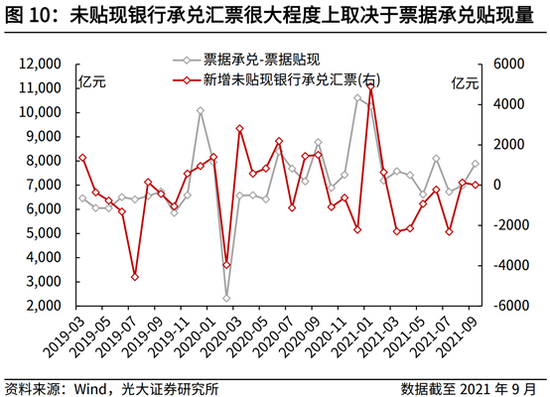

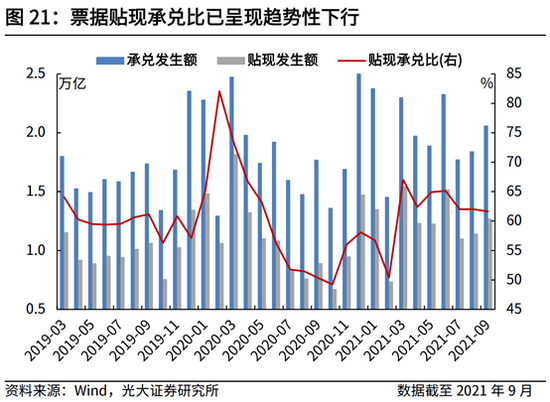

广义票据融资主要受商业汇票的银行承兑量影响,未贴现银行承兑汇票还受到商业银行收票意愿影响。我们可以将表外的未贴现银行承兑汇票看作一个蓄水池,银行承兑商业汇票是其进水口,银行贴现已被承兑过的商业汇票是其出水口。因而,广义票据融资情况在很大程度上取决于当期的票据承兑情况,而当期的未贴现银行承兑汇票新增情况,同时还要取决于当期的票据贴现情况。

二、票据融资所蕴含的经济信号

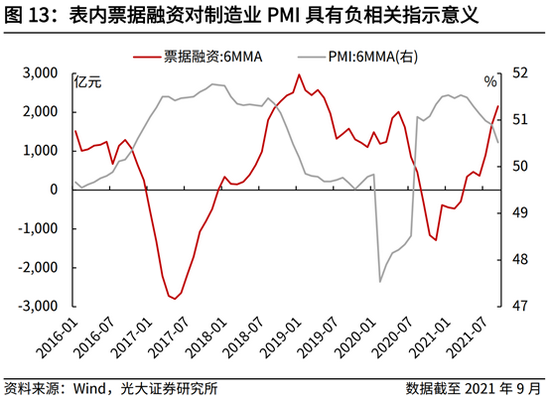

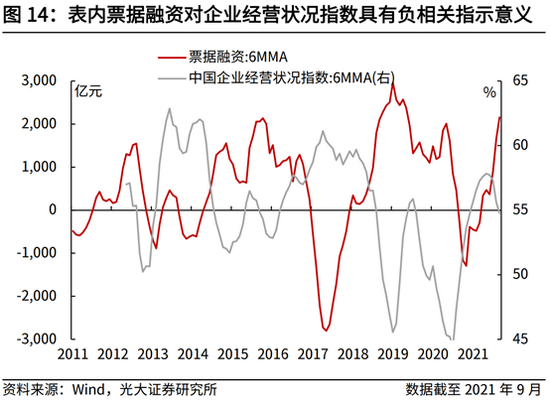

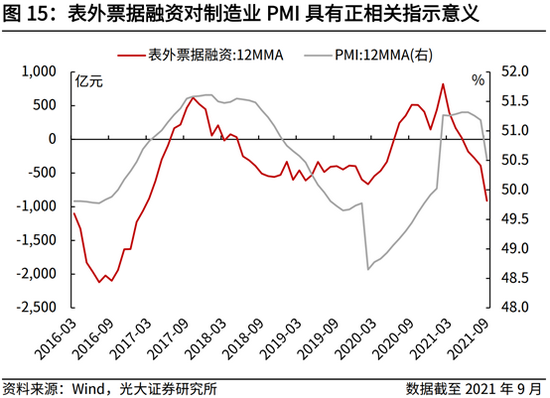

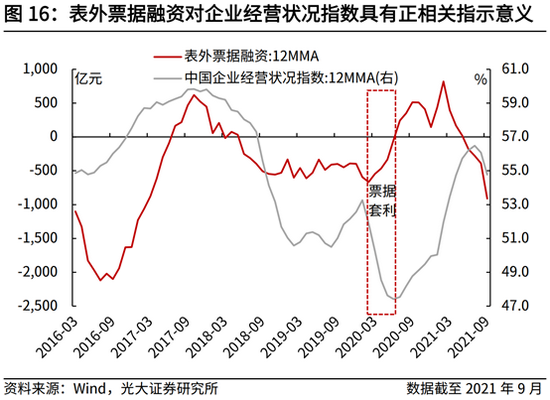

由于表外票据融资更多地反映了实体企业的融资需求,因而,表外票据融资对于经济景气度具有明显的正相关指示意义。而表内票据融资由于更多的被商业银行用来调节信贷规模,因而,表内票据融资多对经济景气度具有负相关指示意义。

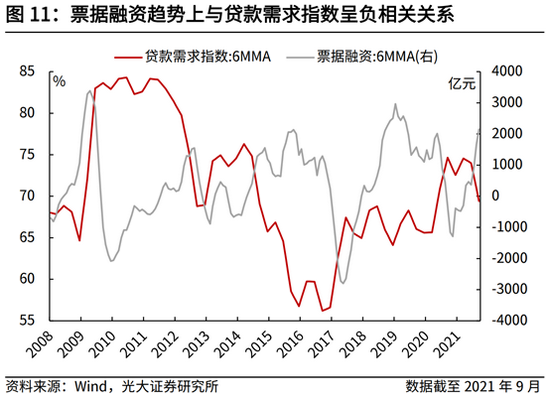

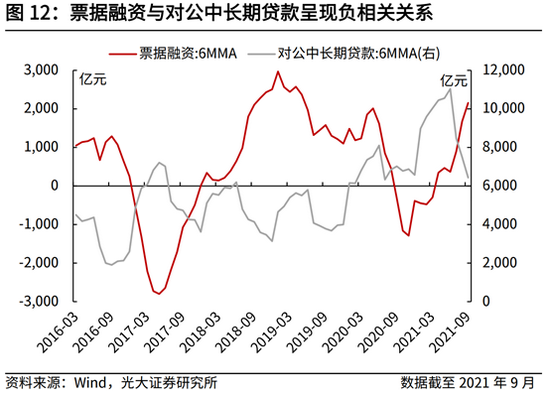

从银行端来看,表内票据融资可以用来调节信贷规模。由于商业银行票据贴现会被纳入贷款统计,而且一般出票人会交纳一定金额的保证金且承兑人享有追索权,可以满足银行的流动性和风险管理需求。因而,当实体经济信贷需求不足,而且银行风险偏好较低时,票据融资便可用来调节信贷规模。也就是说,当银行信贷额度充足而企业信贷需求不足时,银行可以通过票据贴现,扩充信贷规模并获取贴现收入;当信贷额度紧张时,再把票据通过转贴现转出,一般贷款发放的额度又可以扩大。我们可以看到,新增票据融资与贷款需求指数和对公中长期贷款均呈现负相关关系。

银行可以借由票据融资调节信贷的这个特性,赋予了表内票据融资对于经济景气度的负相关指示意义。由于信贷等融资指标是经济的先行指标,而在对经济预期下行的阶段,实体企业的借贷需求本身就会有所下降,而在此时,商业银行无论是出于监管信贷考核冲量,还是风险偏好降低的需求,均有动力通过增加未贴现银行承兑汇票的贴现来达成信贷投放目标。因而,在表内票据融资趋势上行的阶段,我们一般可以看到,经济景气程度的下行。

在多数时候,表内票据融资对于经济景气程度具有领先指示意义。这一点,我们可以通过表内票据融资与制造业PMI和中国企业经营状况指数,予以检验。

从企业端来看,广义票据融资主要为中小企业补充短期现金流。由于票据因交换和贸易而生,主要为企业提供资金支持。在信用关系的变化和信用制度的变迁过程中,票据的功能作用不断调整变化,发展出汇兑、支付、结算、融资等功能。目前,票据最常被运用于满足企业补充流动性的需要,如补充营运资金、偿还到期负债或结算等,和企业部门的现金流关联密切。此外,票据服务的主要对象是中小企业。相比大型企业,我国中小企业更缺乏多渠道的融资方式,而票据融资门槛低、灵活性强,能有效满足所需的资金支持。

表外票据融资对于经济景气度具有明显的正相关指示意义。正是由于广义票据融资主要为中小企业补充短期现金流,而表内票据融资又受到商业银行信贷投放倾向的影响。因而,表外票据融资,也就是未贴现银行承兑汇票,在很大程度上反映了实体企业,尤其是中小企业的融资需求。从而,未贴现银行承兑汇票对于经济景气程度具有明显正相关性的领先指示意义。这一点,我们可以通过未贴现银行承兑汇票与制造业PMI和中国企业经营状况指数,予以检验。

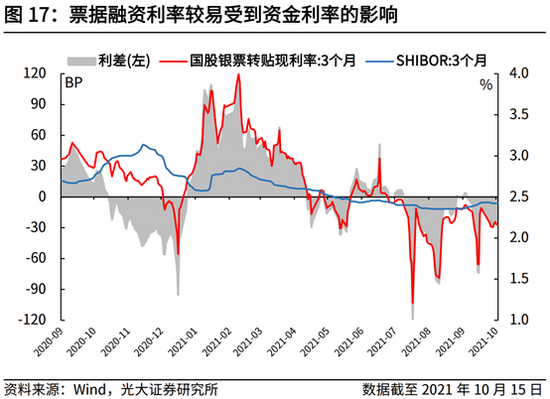

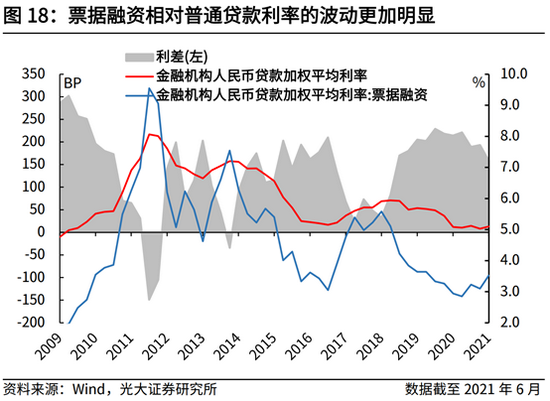

除此之外,由于票据贴现利率比较容易受到资金利率的影响,相对普通贷款利率的变动也就更加灵敏。在这种情况下,当票据贴现利率明显低于普通贷款利率时,实体企业也就会更加有动力通过票据承兑与贴现获得融资。这一情况的极端反映便是2020年上半年的票据套利。

2020年初,在新冠肺炎疫情突如其来的冲击下,人民银行连续三次下调政策利率合计30BP,并全面降低准备金率50BP,较为宽松的银行间市场流动性带动资金利率一路下行。伴随着资金利率的下行,票据贴现利率也一路下行,在这种情况下,理财产品的预期收益率与票据贴现利率之间的利差持续走阔。

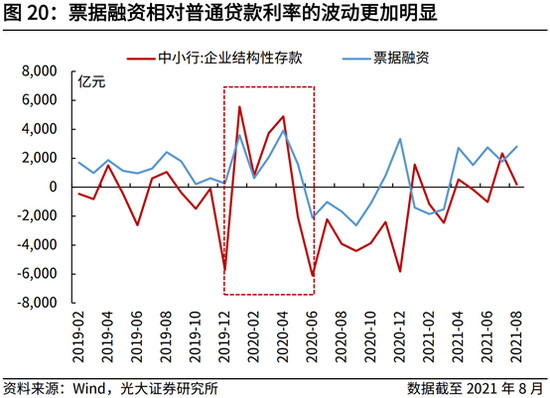

在巨大套利空间的诱惑下,有企业通过虚假贸易凭证进行票据贴现套现,进而购买银行理财产品进行套利。我们可以看到,2020年上半年,中小行企业结构性存款和票据融资量相对较高。

三、票据融资四季度继续冲量空间有限

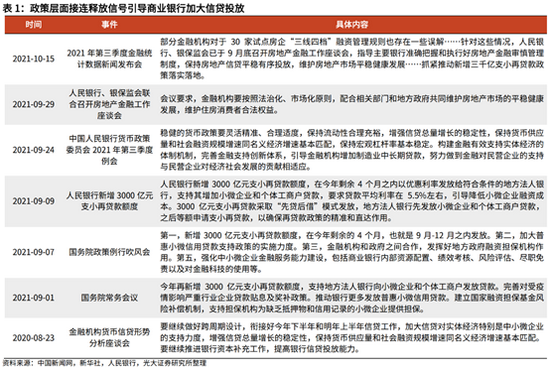

从政策端来看,国务院、人民银行等政策层接连指导商业银行加大信贷投放力度。

8月23日,易纲行长在金融机构货币信贷形势分析座谈会上表示,“要继续做好跨周期设计,衔接好今年下半年和明年上半年信贷工作,加大信贷对实体经济特别是中小微企业的支持力度,增强信贷总量增长的稳定性”。

10月15日,人民银行召开三季度金融统计数据新闻发布会表示,“部分金融机构对于30家试点房企“三线四档”融资管理规则也存在一些误解……针对这些情况,人民银行、银保监会已于9月底召开房地产金融工作座谈会,指导主要银行准确把握和执行好房地产金融审慎管理制度,保持房地产信贷平稳有序投放,维护房地产市场平稳健康发展”,以及“抓紧推动新增三千亿支小再贷款政策落实落地”。

在政策层的多次指导下,我们预计四季度商业银行将会加大信贷投放力度,表内票据融资冲量的高点或出现在四季度,企稳后开启下行趋势。

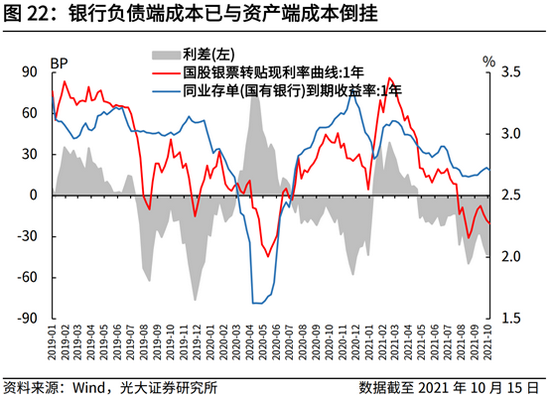

从银行端来看,票据融资利率与负债端利率的利差已走阔至历史高位。从银行资产配置的角度来看,3个月国股银票转贴现利率与SHIBOR利率的利差,已于三季度走扩至-119BP的历史高位;而1年期国股银票转贴现利率与国有股同业存单利差,也已经走阔至-50BP的历史高位。在一定程度上表明,资产端与负债端利差或已接近商业银行所能承受的亏损容忍线,继续冲高表内票据融资,借以完成信贷考核额度的意愿或有所收敛。

表内票据融资高点或出现在今年四季度,同时考虑到四季度社融增速也将企稳,根据它们对经济活动的领先关系,预计明年上半年经济增速或将企稳回升。基于以上对于政策端和银行端的考量,我们预计,表内票据融资冲量的高点或出现在四季度,随后开始趋势性下行。而表内票据融资和社融增速,一般对实体经济活跃度具有两个季度左右的领先关系。因而,我们预计明年上半年,实体经济数据或将呈现企稳回升。

文/新浪财经意见领袖专栏作家 高瑞东

推荐阅读

——>了解更多票据市场资讯,敬请关注“融资线-银行承兑汇票报价服务平台”。

CopyRight 2018 豆伴互联网金融信息服务 版权所有  沪公网安备 31011502018077号沪ICP备15037876号-1

沪公网安备 31011502018077号沪ICP备15037876号-1

融资线承兑汇票交易云提供:电子承兑汇票在线交易,银行承兑汇票贴现利率实时查询服务!